- 23/02/2019

- Posted by: Đào Nhật Minh

- Category: Công nghệ

Các dịch vụ của ngân hàng đáp ứng được nhu cầu của khách hàng tốt hơn nhờ Ngân hàng số (Digital Self-Service)

Hiện nay, nhiều giải pháp công nghệ đã được các ngân hàng áp dụng mạnh mẽ. Điều này mang đến nhiều kỳ vọng của khách hàng, mong muốn được trải nghiệm dịch vụ và phục vụ tốt hơn từ ngân hàng. Mặt khác, môi trường pháp lý liên tục biến đổi thể hiện nhiều hạn chế của các quy trình cũ không hiệu quả, đã tạo ra các hình thức cạnh tranh mới trong lĩnh vực ngân hàng.

Đón đầu xu hướng Chuyển dịch số, nhiều ngân hàng, đặc biệt là ở Mỹ, đã nhanh chóng đáp ứng mong đợi của khách hàng bằng cách cung cấp cho họ một số công cụ tự phục vụ trực tuyến. Thế nhưng, đối với một số dịch vụ, khách hàng vẫn lựa chọn đến chi nhánh ngân hàng hoặc nhờ hỗ trợ qua điện thoại.

Theo khảo sát của PWC về ứng dụng Ngân hàng số 2018, 60% khách hàng chia sẻ một chi nhánh ngân hàng có vị trí thuận tiện là rất quan trọng. Khảo sát này cũng chỉ ra một số giao dịch khách hàng thích thực hiện tại quầy giao dịch hơn:

– 59%: Đăng ký khoản vay

– 58%: Mở tài khoản mới

– 43%: Mở tài khoản đầu tư mới

– 37%: Sử dụng dịch vụ tư vấn tài chính

Nhiều tổ chức ngân hàng lớn đã mạo hiểm lòng trung thành của khách hàng, đấu tranh để tạo thói quen cho khách hàng sử dụng dịch vụ bằng phương thức mới, giảm tải giao dịch tại quầy, nâng cao trải nghiệm, gia tăng doanh thu.

Digital Self-Service chính là giải pháp mà chúng tôi muốn nhắc đến. Với phương thức này, bên cạnh các mục tiêu trên, ngân hàng còn có thể xây dựng niềm tin để khách hàng chuyển sang dùng các nền tảng công nghệ mới, thay thế hoàn toàn cho phương thức cũ.

Tại Việt Nam, Hyperlogy là một trong những đơn vị đi đầu trong xây dựng, phát triển các giải pháp công nghệ đi theo hướng Digital Self-Service. Chúng tôi đã xây dựng chuỗi giải pháp công nghệ đột phá cùng một số tiện ích nâng cao nằm trong hệ sinh thái SMART BANK X:

- SMART eKYC: Giải pháp giúp Ngân hàng hiểu khách hàng (Know Your Customer); Tăng gấp 15 lần năng suất lao động; Chỉ 1 phút giao dịch;

- BANK Internet Check-in: Cung cấp Dịch vụ ngân hàng trực tuyến cho Khách hàng.

- MOBILE eKYC: Áp dụng xác thực sinh trắc học (Biometrics Authentication) trên di động – Giúp ngân hàng nâng cao trải nghiệm khách hàng.

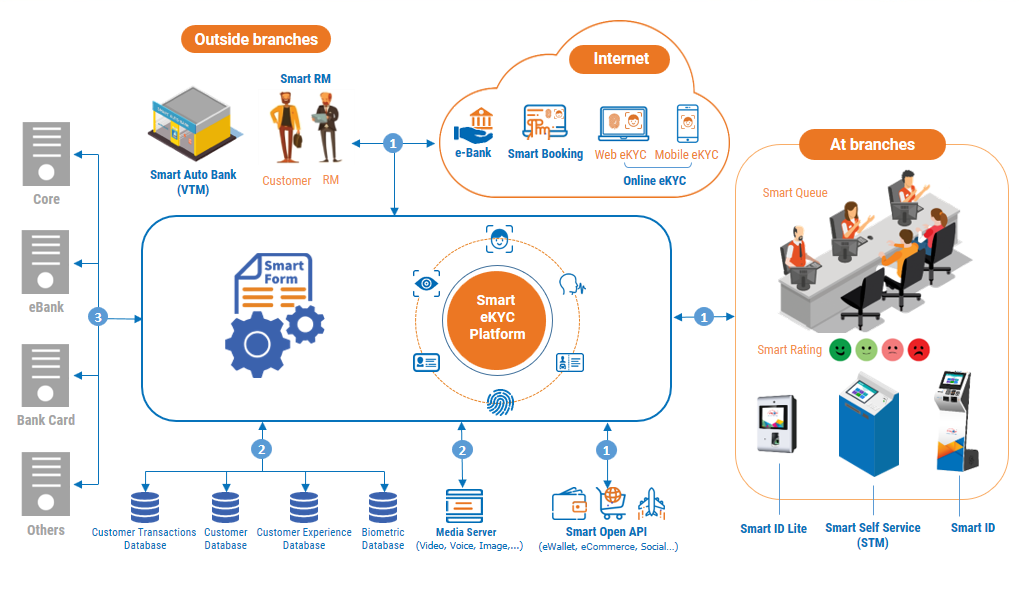

Mô hình kết nối các thành phần trong hệ sinh thái SMART DIGITAL BANK

Mô hình kết nối các thành phần trong hệ sinh thái SMART DIGITAL BANK

Tại trung tâm có SMART FORM và SMART eKYC PLATFORM là các giải pháp lõi, phục vụ đa kênh, kết nối với các giải pháp thành phần khác. SMART FORM kết nối với các hệ thống back-end của ngân hàng thông qua ESB.

(1) Kênh tương tác: Khách hàng tương tác với ngân hàng qua đa kênh, đa nền tảng. Các kênh tương tác kết nối với hệ thống lõi Smart Form và Smart eKYC Platform giúp tăng trải nghiệm khách hàng và hợp nhất các giao dịch.

(2) Cơ sở dữ liệu khách hàng tập trung:

– Customer Transactions Database: Chứa các dữ liệu giao dịch của Khách hàng, được thực hiện bởi nhân viên ngân hàng (Teller tại quầy, RM ngoài quầy hoặc Contact center).

– Customer Database: Dữ liệu khách hàng (CIF, Account), Dịch vụ Khách hàng đăng ký (eBanking, Card, Insurrance…). CSDL này được sử dụng chung.

– Customer Experience Database: Cơ sở dữ liệu trải nghiệm khách hàng, là các giao dịch do Khách hàng tự thực hiện, được thu thập qua các kênh Online, tại quầy và trên Kiosk giúp Ngân hàng có báo cáo đầy đủ nhất về hành vi khách hàng.

– Biometric Database: Cơ sở dữ liệu sinh trắc học (Khuôn mặt, vân tay, giọng nói) phục vụ định danh và xác thực khách hàng.

(3) Tích hợp với các hệ thống lõi của Ngân hàng

Có thể nói, cách phục vụ khách hàng của ngành ngân hàng theo phương thức truyền thống đã ngày càng không còn phù hợp, không đáp ứng đủ yêu cầu của một thế hệ khách hàng mới am hiểu về công nghệ. Do đó, để giữ chân khách hàng, nâng cao trải nghiệm khách hàng, giảm chi phí, tăng doanh thu và lợi nhuận, các ngân hàng hãy củng cố bằng các giải pháp công nghệ đáp ứng xu hướng tất yếu – Chuyển dịch Ngân hàng số.

Bài viết có sự tham khảo thông tin từ Bankingtech.